A forma como se cobra impostos pode aumentar ou reduzir desigualdades. Isso vai depender da distribuição dos tributos sobre quatro grandes bases: renda, propriedade, consumo e contribuições sociais. É justamente isso o ponto central de nossas 5 propostas tributárias para reduzir desigualdades.

Países que tributam mais a renda e a propriedade têm um sistema tributário mais progressivo. Assim, cobra-se mais de quem tem mais. é como funciona na maioria dos países mais desenvolvidos.

Já aqueles países que tributam mais o consumo, estes têm um sistema tributário mais regressivo. Neste modelo se cobra mais, proporcionalmente, de quem tem menos. Isso concentra renda e aumenta as desigualdades. Esse é o caso do Brasil.

Essa distorção tributária só faz aumentar as desigualdades existente no nosso país, levando a aumentar o abismo entre a maioria da população e uma minoria privilegiada pelo atual sistema tributário.

Desrespeito à Constituição Federal

Além disso, a situação atual é um desrespeito à Constituição Federal, que diz que a cobrança de impostos no país tem que ser feita de acordo com a “capacidade econômica do contribuinte”. Ou seja: quem tem mais recursos deve contribuir mais.

Por isso, defendemos uma reforma tributária que priorize a redução das desigualdades, que reequilibre a contribuição com impostos no país e que reforce a capacidade do Estado de oferecer serviços públicos de qualidade para todos e todas. Para isso, não é preciso aumentar a carga tributária do país! Basta redistribuí-la.

Existem diferentes propostas de reforma tributária em discussão hoje no Congresso Nacional. Algumas estão focadas em simplificar impostos e melhorar a eficiência do sistema, outras priorizam a redistribuição. Simplificar e melhorar a eficiência do sistema tributário é importante e necessário, mas não é suficiente. Temos, como sociedade, o dever de ir mais além, com uma reforma que enfrente as desigualdades, que seja justa e solidária.

Por isso a Oxfam Brasil apresentou 5 cinco propostas tributárias para reduzir desigualdades. Elas priorizam o que realmente importa: construir um sistema tributário mais eficiente, simples, justo e que reduza as desigualdades. Vamos às propostas!

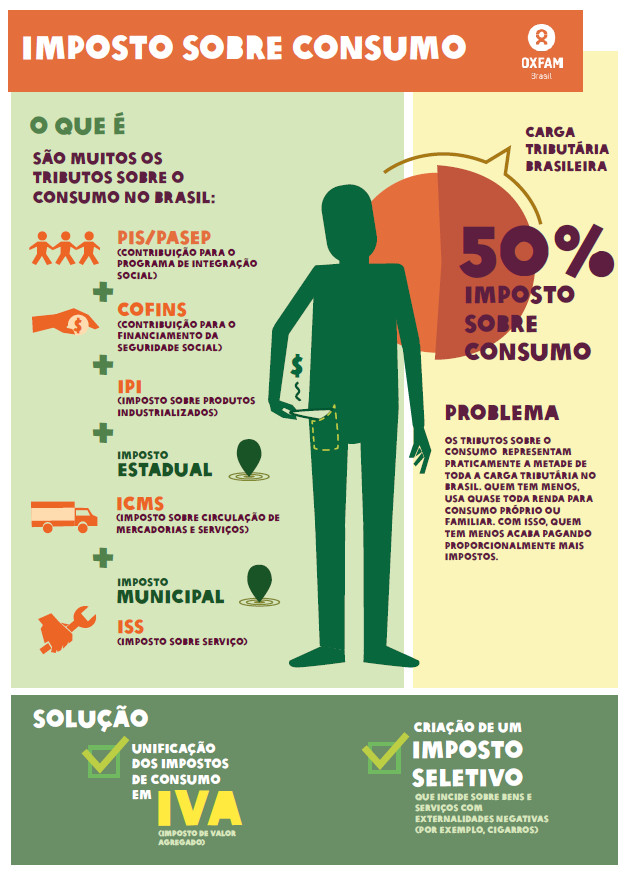

1. Simplificação da tributação sobre consumo

O que chamamos de tributação sobre consumo é o que todas as pessoas pagam sobre bens e serviços consumidos. Essa tributação é alta e dispersa entre vários impostos e em diferentes níveis da federação. Uma consequência é que as pessoas que têm menor renda acabam pagando, proporcionalmente, mais imposto do que os que têm maior renda. Além disso, esse modelo gera ineficiências. É preciso simplificar criando um imposto sobre valor agregado (IVA) a partir da unificação de diferentes impostos como Cofins, PIS/Pasep, IPI, ICMS e ISS. E um imposto seletivo (IS) sobre produtos que geram externalidades negativas, como cigarro, agrotóxicos, carbono, bebidas açucaradas.

Mas, uma reforma tributária que só simplifique a tributação sobre o consumo não é suficiente para reduzir desigualdades. Também é necessário que seja reduzida a alíquota dos impostos sobre o consumo, com a compensação através da redistribuição para tributos sobre renda e patrimônio.

2. Equidade no Imposto de Renda Pessoa Física (IRPF)

As alíquotas do IRPF são muito concentradas nas rendas médias, o que limita a progressividade desse tipo de imposto. Além disso, o que as pessoas ganham com lucros e dividendos não é taxado, reduzindo ainda mais a contribuição das rendas mais altas. Isso significa que a classe média, em geral, paga proporcionalmente mais IRPF que muitos milionários. É preciso ajustar a tabela de alíquotas do IRPF para garantir a progressividade para as faixas mais altas, além de estabelecer o imposto sobre lucros e dividendos.

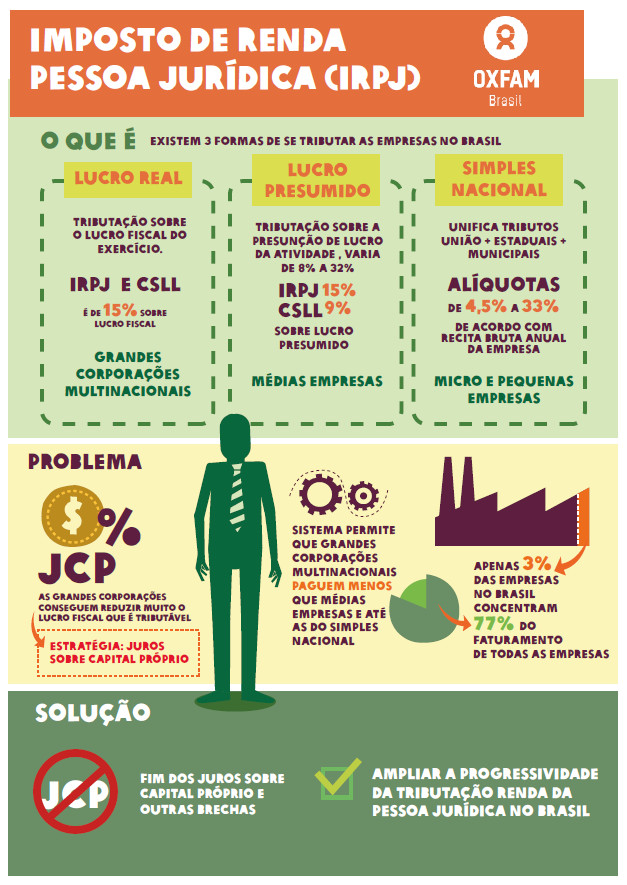

3. Equidade no Imposto de Renda Pessoa Jurídica (IRPJ)

O atual sistema permite que as empresas com maior faturamento possam pagar menos impostos que as médias e pequenas empresas. Isso pode ocorrer porque cada uma tem um regime diferente de tributação. Enquanto as pequenas e médias empresas contribuem sobre um valor mais fixo, as grandes corporações pagam sobre um lucro real, que elas conseguem reduzir muito, por estratégias ou brechas. É essencial conter essas possibilidades de redução da tributação das grandes empresas.

4. Efetivação do Imposto sobre a Propriedade Territorial Rural (ITR)

É cobrado a partir do tamanho e utilização que os proprietários de terras declaram em relação às suas propriedades. É frequente que essa auto-declaração facilite a sonegação e reduza a arrecadação. Esse imposto não deve ser “auto declaratório”. É preciso fortalecer o cadastramento rural e ter uma fiscalização intensa. Além disso, é essencial resgatar os objetivos do ITR que se referem à função social da terra e à preservação ambiental, usando melhor os critérios tanto da utilização da terra como da área não tributável para o seu cálculo.

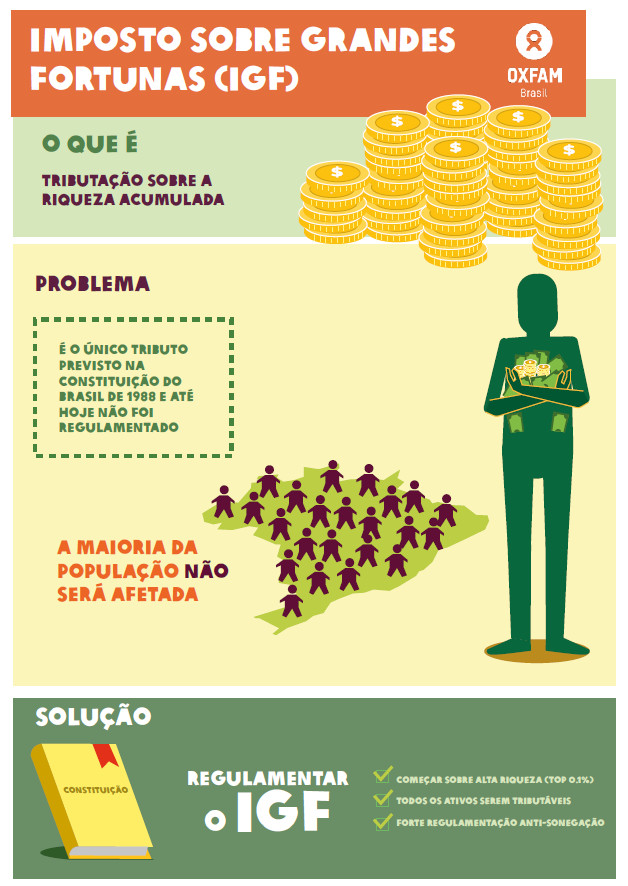

5. Regulamentação do Imposto sobre Grandes Fortunas (IGF)

Está previsto no inciso VII do artigo 153 da Constituição Federal, mas nunca foi regulamentado. Esse é um imposto que somente uma pequena parcela da população com muita renda contribui e não tem impacto na maioria da população de baixa e média renda. O IGV deve partir de três pontos estruturais: começar no topo da pirâmide, ou seja, focado no 0,1% que tem a maior renda no país; tributar todos os ativos; estabelecer regras mais rígidas contra sonegação.

Nos infográficos abaixo você tem mais informações :

Agora que você conhece nossas 5 propostas tributárias para reduzir desigualdades, nos ajude a tornar isso uma realidade! Assine nosso manifesto por impostos mais justos para todos!